NFP代表着非农就业报告,这是一份反映美国就业状况的数据汇编。它显示的是总收入员工人数,不包括农场雇员、联邦政府、私人家庭和非盈利组织。

主要数据以千为单位,是对在给定月份新增就业人数的估计(如果为负则表示减少)。

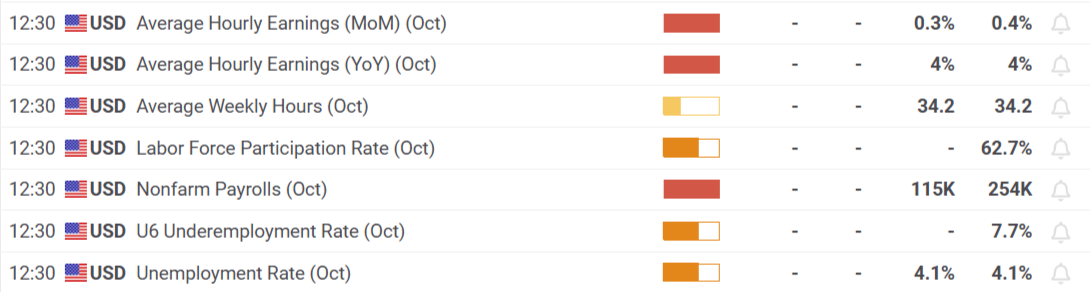

但这份报告还包括国家的失业率、劳动参与率(即有多少人在工作或积极寻找工作,与总人口相比)以及平均时薪,这是衡量工资是如何在月份之间增加或减少的标准。

NFP对外汇市场为何如此重要?

外汇(FX)市场特别关注美国的宏观经济数据,因为这反映着世界最大经济体的健康状况。就业数据尤为相关,是由于美联储(Fed)的法定任务。“美联储现代的法定使命,正如《1937年修正案》中对《联邦储备法》的描述,是促进最大就业和稳定价格。这些目标通常被称为双重使命”,根据美联储自身的说法。

总的来说,就业增长强劲并伴随着低失业率通常被视为对美国经济和因此对美元(USD)积极的影响。相反,新工作少于预期往往会损害美元。

然而,在外汇市场中没有绝对的规律。

自冠状病毒大流行以来,市场格局发生变化。持续太久的封锁和随之而来的解封产生了意想不到的效果:全球通货膨胀飙升。

随着价格飞速上涨,各国央行别无选择,只得提高利率,因为这有助于抑制通货膨胀。较高的利率使借款变得更加困难,减少了家庭和企业对商品和服务的需求,从而抑制了价格上涨。

2022年至2023年,利率达到了数十年来的高峰,经济降温。但通货膨胀退潮却很缓慢。事实上,大多数主要经济体仍然面临着价格增长超出央行期望的情况。

就美国而言,美联储的目标是让价格以大约2%的年度速度增长。虽然价格压力已从2022年年中的高点退却,但仍然保持在期望水平之上。

在公布之前,美国发布了两份相关报告。一方面,由ADP发布的私人就业报告显示,十月份该部门新增了23.3万个职位,比预期增加了一倍多。

此外,根据美国经济分析局(BEA)发布的预先估计,第三季度实际国内生产总值(GDP)以年度速度增长2.8%。最后,根据季度估计,根据个人消费支出(PCE)价格指数显示,通货膨胀压力略有上升。核心PCE价格指数增长2.2%,低于上一季度的2.8%上升,但高于预期的2.1%。

这些数据不如预期鼓舞人心,但也不足以迫使美联储改弦易辙。然而,NFP报告可能会起到此作用。

保持失业率稳定也是美联储的使命之一,但强劲的劳动力市场通常会转化为更高的通货膨胀率。美联储面临着严峻的平衡问题:控制通货膨胀可能导致更多的失业,而经济过于强劲可能意味着更高的通货膨胀。

美联储主席杰罗姆·鲍威尔长期以来一直表示,中央银行需要一个“较弱”的劳动力市场,这意味着经济增加较少的就业机会,以缩减利率。

自疫情爆发以来,美国经济一直表现非常出色,每月创造了大量的工作岗位。尽管这看起来对美国是一个理想的状况,但美联储却将其视为通货膨胀的潜在风险。为了遏制价格上涨,美国决策者尽可能长时间保持较高的利率。

最终,美联储决定降低利率,于九月进行了50个基点(bps)的降息。该消息给金融市场带来了些许放松,现在市场预计借款成本将在未来几个月进一步下降。结果,投资者寻求高收益资产,与避险货币美元相反。

投资者担心美联储会进行更激进的50个基点的降息,以赶在经济出现挫折之前达到中性利率。

不过,九月份的NFP报告显示,美国经济在当月新增了25.4万个新工作岗位,而失业率确认为4.1%。这一新闻公布后,美元一开始下跌,但迅速回升并在当天取得增长,投机利益表明经济的状况远比最初担忧的要好。市场参与者现在相信美联储会回应这一情况,随后逐渐降低基准利率25个基点(bps)。

对于十月份,经济学家预计美国经济将新增11.5万个新就业岗位,较九月份的25.4万个有显著下降。失业率预计保持在4.1%,与上个月持平。

如果情况如此,金融市场可能会欢迎就业持续稳健的情况,而不考虑对即将举行的美联储会议的潜在影响(将于11月6日至7日举行)。

一份NFP报告显示的新增岗位少于预期可能会引发对劳动市场表现的担忧。

因此,美元随后将受到打压。

最终,一份显示就业增长稳健的报告应该暗示着更为温和的25个基点的利率降幅。

在这种情况下,美元可能会从这些数据中获益。

一如既往,关于宏观经济数据,预期与实际结果之间的背离将决定外汇市场方向性波动的强度。

背离越大,无论向好的方向还是向不好的方向,市场反应就会越大。